USA

Rezession statt Inflation – oder beides?

In den Vereinigten Staaten wird 2023 zu einem Test, ob die Notenbank die sehr hohe Inflation eindämmen kann, ohne einen konjunkturellen Einbruch auszulösen. Wir rechnen mit einer nur milden Rezession im ersten Halbjahr, gefolgt von einer graduellen Erholung. Aber da kann viel schiefgehen. Die Daten der kommenden Monate werden darüber entscheiden, wie weit die Fed geht.

Ein konjunkturell schwaches Jahr 2023 ist Konsens. Dissens besteht eher in der Antwort auf die Frage: Wie schlimm wird es denn? Wir zählen uns hier eher zu den Optimisten. Das wichtigste Argument ist dabei, vielleicht kontraintuitiv, die sehr spezielle Rolle der Pandemie, die letztlich ja den Anstoß gab für viele der heute noch akuten wirtschaftlichen Probleme.

Konsum kommt unter Druck

Vor allem die privaten Haushalte haben 2022 die Gesamtnachfrage gestützt, trotz rückläufiger Realeinkommen. Die hierfür verantwortliche sinkende Sparquote wurde durch die während der Pandemie akkumulierte Überschussersparnis ermöglicht, kann aber nicht dauerhaft wirken.

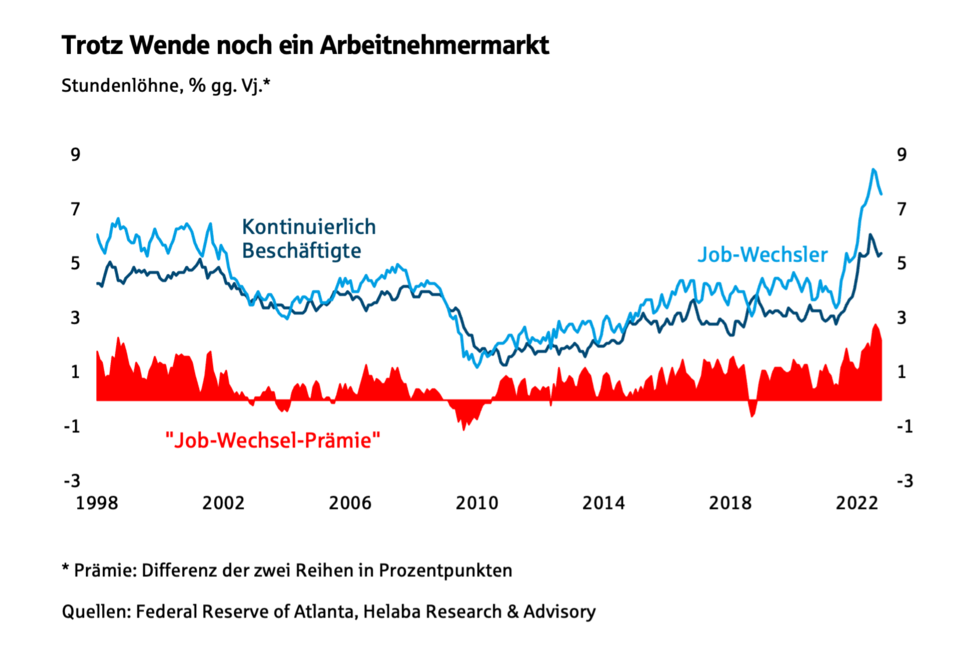

Für 2023 rechnen wir infolge der kräftigen Straffung der Geldpolitik mit zunehmender Arbeitslosigkeit. Deren Anstieg dürfte jedoch überschaubar ausfallen, denn die Unternehmen haben sicher aus der bitteren Erfahrung der Pandemie gelernt, als das knappe Arbeitskräfteangebot schnell einen „Bieterstreit“ um Beschäftigte auslöste. Dennoch wird der private Konsum in einem solchen Umfeld nur wenig zulegen. Der zuletzt enorme Lohnauftrieb, den auch die Fed als wichtigen Inflationstreiber sieht, sollte sich tendenziell abschwächen.

Vor allem zinssensitive Nachfragekomponenten werden sich zudem schwertun. Insbesondere am Wohnungsmarkt ist eine merkliche Korrektur im Gange, die wohl auch mit einem absoluten Rückgang der in den vergangenen Jahren stark gestiegenen Hauspreise verbunden sein wird.

Die Ausrüstungsinvestitionen, sonst ein wichtiger Treiber von durch steigende Zinsen ausgelösten Rezessionen, dürften sich diesmal trotz der hohen Verschuldung des Unternehmenssektors vergleichsweise robust zeigen. So ist die Investitionsquote aktuell äußerst niedrig, Produktionsengpässe sind noch immer präsent und die Klimawende wird vor allem global aktive US-Unternehmen zu entsprechenden Ausgaben bewegen.

Restriktive Geldpolitik, wenig Impulse von der Fiskalpolitik

Die Straffung der Geldpolitik wird 2023 nicht von der Finanzpolitik kompensiert. Umfangreiche fiskalpolitische Impulse sind in den nächsten ein bis zwei Jahren eher nicht zu erwarten. 2021 und 2022 sahen eine erhebliche Konsolidierung, die spürbar dämpfend auf die Konjunktur wirkte. Präsident Bidens weitgehend steuerfinanziertes „Anti-Inflations“-Paket und sein Plan zur Erlassung von Studentenkrediten stützen per saldo die künftige Nachfrage, aber nur leicht.

Für neue Initiativen wird dem Präsidenten nach den Wahlen vom 8. November 2022 wohl eine Kongressmehrheit fehlen. Nach dem aktuellen Stand (15. November) der Auszählungen haben die Republikaner im Repräsentantenhaus voraussichtlich eine Mehrheit erobert. Im Senat hingegen verteidigten die Demokraten ihren leichten Vorsprung erfolgreich.

Ein Verlust der Mehrheit im Haus würde die bislang von den Demokraten angewendete Strategie blockieren, wirtschaftspolitische Maßnahmen aller Art mit Hilfe des Haushaltsrechts „durchzupeitschen“. Die historisch hohe Verschuldung engt in Zeiten steigender Zinsen den fiskalpolitischen Handlungsspielraum aber sowieso ein.

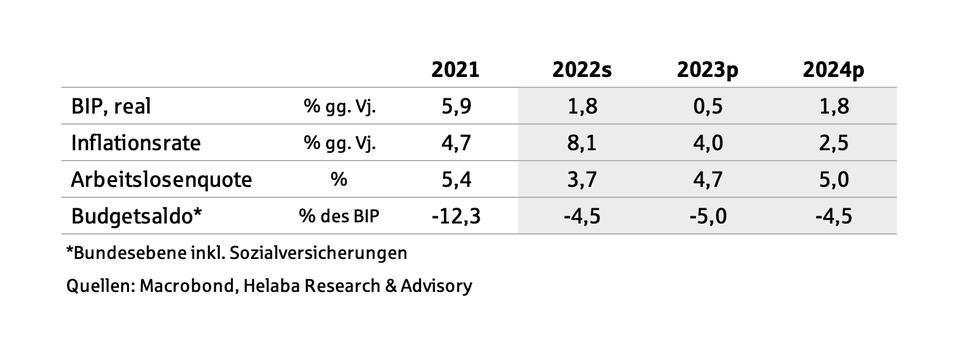

Insgesamt erwarten wir für 2023 ein Wirtschaftswachstum von 0,5 %, wobei der Output im ersten Halbjahr leicht schrumpft, bevor eine Erholung einsetzt. Da diese weder fiskal- noch geldpolitisch unterstützt werden dürfte, sollte sie recht flach ausfallen.

Wird eine so milde Rezession reichen, um die Inflation zu stoppen? Skeptiker bemühen gerne historische Erfahrungen, nach denen eine spürbare Reduktion der Teuerung stets ein zäher und schmerzhafter Prozess war. Ein Zuckerschlecken wird es auch diesmal nicht. Aber die Relevanz vergangener Ereignisse sollte nicht überstrapaziert werden.

Noch immer unterschätzen viele die Einzigartigkeit des Pandemieschocks. Dies ist eine Lehre nicht nur für diejenigen Ökonomen, die uns 2020 vorrechneten, dass es bis 2025 oder gar 2030 dauern würde, bevor die US-Arbeitslosenquote wieder ihr Niveau von vor der Pandemie erreichen würde. In der Realität war es schon im Frühjahr 2022 so weit.

Inflation: Anhänglichste Folge der Pandemie?

Grob vereinfacht ist der Inflationsschub in den USA seit Anfang 2021 auf vier Faktoren zurückzuführen. Drei davon hängen unmittelbar mit der Pandemie und ihren Nachwirkungen zusammen:

Erstens eine zumindest in den USA bis heute nicht korrigierte Verschiebung der Nachfrage von Dienstleistungen hin zu Waren, die bei Letzteren zu globalen Engpässen und steigenden Preisen führte.

Zweitens eine lohntreibende Verknappung des Arbeitskräfteangebots, die nur langsam (und wohl nicht vollständig) abklingt.

Drittens der überdimensionierte Stimulus durch die Geld- und Fiskalpolitik, der die Nachfrage boomen ließ, so dass die Rezession von 2020 das Angebot relativ mehr traf. Diese drei Faktoren verlieren an Bedeutung, wenn auch teilweise schleppender als ursprünglich erhofft. Erst 2023 werden sich die überlasteten globalen Lieferketten weitgehend normalisieren.

„The idea that [the 2021 fiscal stimulus] caused inflation is bizarre.“

Joe Biden, im Juni 2022

Viertens kam 2022 ein kräftiger Preisschub auf den Energie- und Nahrungsmittelmärkten hinzu, der durch die russische Invasion in der Ukraine ausgelöst wurde. Er half dabei, die Teuerungsrate 2022 im Schnitt auf über 8 % zu schieben. Auch an den Rohstoffmärkten geht es aber – zumindest außerhalb von Europa – wie-der in Richtung Normalität.

In Kombination mit dem Abflauen der Nachwirkungen der Pandemie reduziert dies 2023 die Inflation, ohne dass die Fed die Nachfrage deutlich bremsen muss. Allerdings fällt dieser Prozess, gerade bei der Kernteuerung, wohl graduell aus. Im Jahresschnitt rechnen wir mit einem Preisanstieg von immer noch 4 % (Kernrate: 4,8 %). Dies dürfte die Fed vor eine Geduldsprobe stellen.

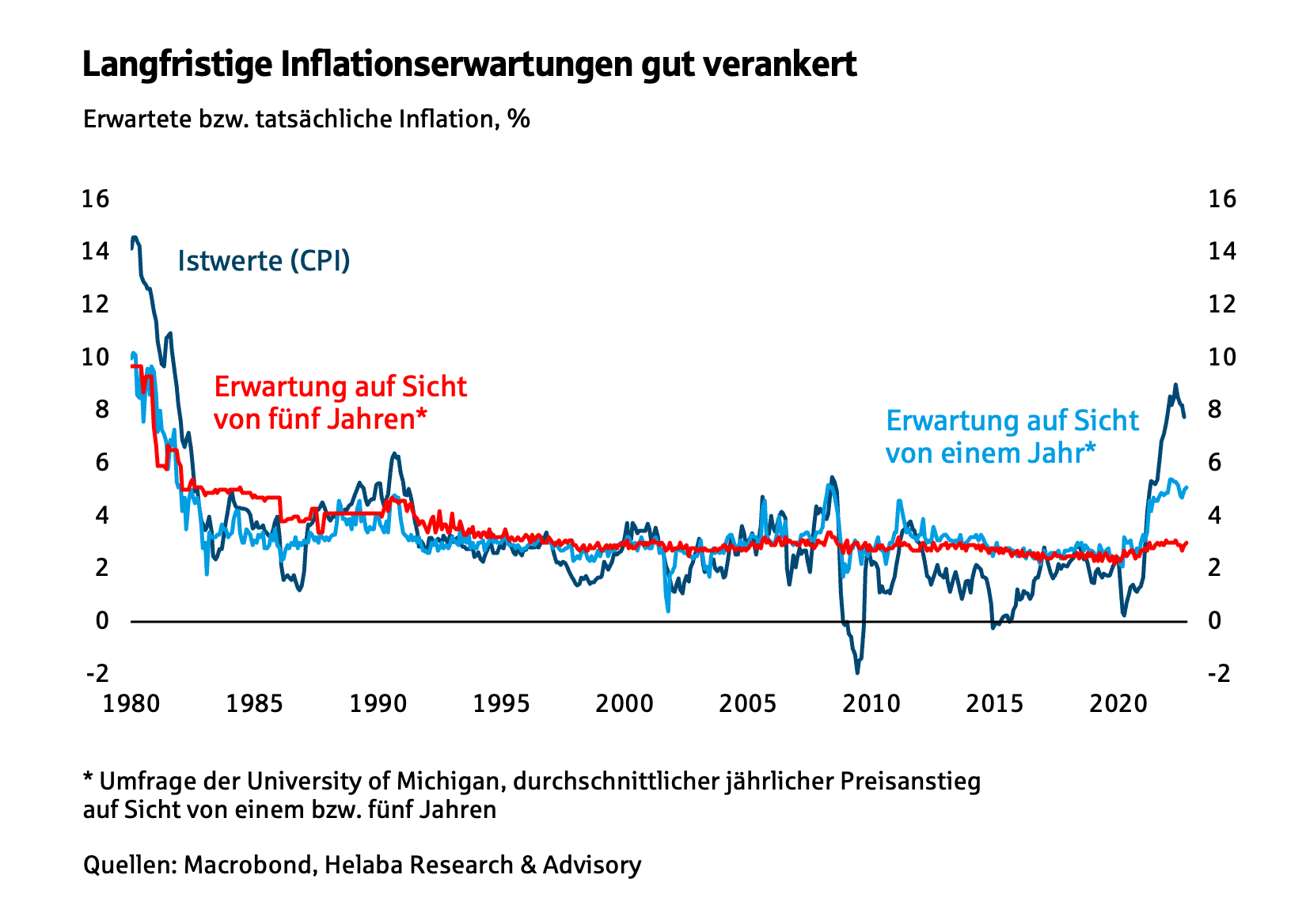

Jay Powell hat aber gegenüber seinem Amtsvorgänger Paul Volcker einen entscheidenden Vorteil: Die Inflationserwartungen der Konsumenten sind bisher im Gegensatz zu 1980 gut verankert.

Disclaimer

Die Publikation ist mit größter Sorgfalt bearbeitet worden. Sie enthält jedoch lediglich unverbindliche Analysen und Prognosen zu den gegenwärtigen und zukünftigen Marktverhältnissen. Die Angaben beruhen auf Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit oder Aktualität wir aber keine Gewähr übernehmen können. Sämtliche in dieser Publikation getroffenen Angaben dienen der Information. Sie dürfen nicht als Angebot oder Empfehlung für Anlageentscheidungen verstanden werden.

Diese Seiten zum Download

- 21.11.2022Märkte und Trends 2023 Gesamtdokument

Märkte und Trends 2023 Gesamtdokument

gesamtdokument_mt2023.pdf

Video: Länder 2023 – USA, Russland, Brasilien

China 2023: Auf Konfrontationskurs

China 2023: Auf KonfrontationskursChina 2023: Auf Konfrontationskurs

China hat mit inneren Schwierigkeiten zu kämpfen. Die politische Führung tritt, vielleicht gerade deswegen, international zunehmend aggressiv auf. Das Konfliktpotenzial steigt. Japan 2023: Begrenzte Inflation

Japan 2023: Begrenzte InflationJapan 2023: Begrenzte Inflation

Die japanische Wirtschaft dürfte 2023 um 0,7 % expandieren. Die Inflation bleibt im Vergleich zu anderen Industrieländern überschaubar, für Japan ist das Niveau jedoch ungewohnt hoch. Großbritannien 2023: Absturz wird verhindert

Großbritannien 2023: Absturz wird verhindertGroßbritannien 2023: Absturz wird verhindert

Nach einem turbulenten Jahr mit hoher Inflation und drohender Rezession kann es nur besser werden. Nach einer Durststrecke dürfte sich die Konjunktur im Jahresverlauf wieder aufhellen. Brasilien 2023: Solides Wachstum trotz herausforderndem Umfeld

Brasilien 2023: Solides Wachstum trotz herausforderndem UmfeldBrasilien 2023: Solides Wachstum trotz herausforderndem Umfeld

Zwar geben Rohstoffexporte etwas nach, doch die Binnenwirtschaft erweist sich 2023 als widerstandsfä-hig. Sollte sich die Lage eintrüben, stünde die Zentralbank mit Zinssenkungen bereit.

Themen im Jahresausblick 2023

Länder und Regionen 2023

Länder und Regionen 2023Länder und Regionen 2023

Analysen und Prognosen für 14 Länder im Basisszenario Basisszenario 2023: Weltwirtschaft auf Gratwanderung

Basisszenario 2023: Weltwirtschaft auf GratwanderungBasisszenario 2023: Weltwirtschaft auf Gratwanderung

Abgründe gähnen zu beiden Seiten des schmalen Grats, auf dem die globale Konjunktur voran stolpert. Prognosetabellen und Energieindikatoren

Prognosetabellen und EnergieindikatorenPrognosetabellen und Energieindikatoren

Konjunkturprognosen und Energieindikatoren für eine Vielzahl von Länder sowie Kapitalmarktprognosen im Basisszenario. Research auf einen Blick

Research auf einen BlickResearch auf einen Blick

Bleiben Sie top informiert: Volkswirtschaftliche Analysen und Prognosen