Immobilien

Abstieg von hohen Gipfeln

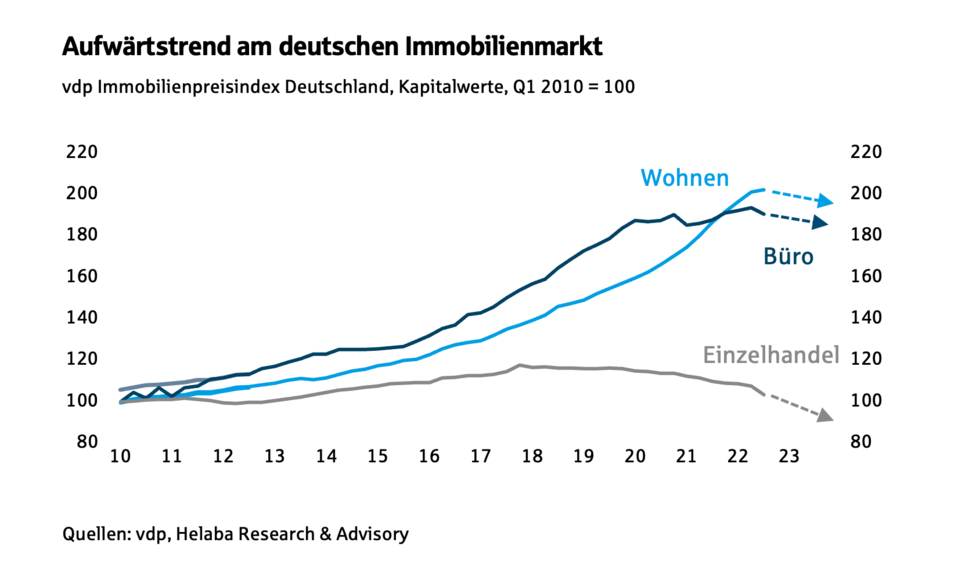

Der Immobilienmarkt in Deutschland hatte sich während der Corona-Pandemie als robust erwiesen – abgesehen von den besonders durch die Lockdowns betroffenen Segmenten Einzelhandel und Hotel. Der Krieg in der Ukraine und die dadurch ausgelöste Energiekrise sorgen nun für die nächste Rezession.

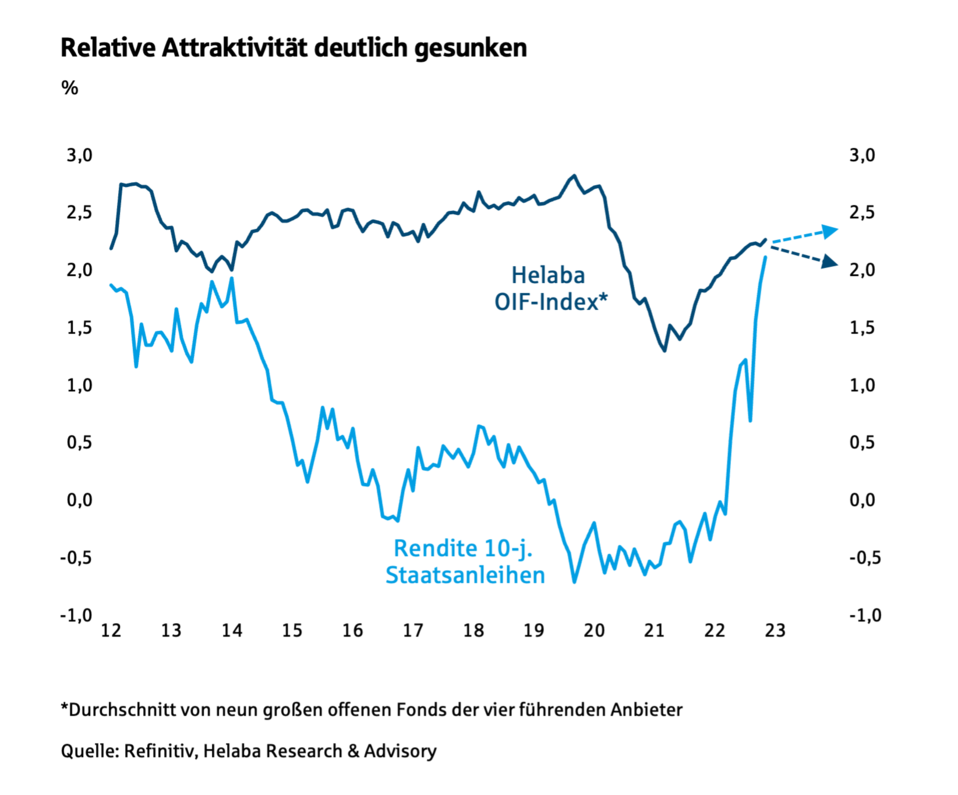

Für Immobilien ist dabei besonders relevant, dass diesmal keine Hilfe von der Notenbank zu erwarten ist. Die geldpolitische Kehrtwende hat vielmehr die Zinsen kräftig steigen lassen. Drastisch gestiegene Finanzierungskosten und die gesunkene relative Attraktivität der Assetklasse werden voraussichtlich zu rückläufigen Preisen führen.

Die Furcht vor einem Einbruch oder gar vor dem Platzen einer Immobilienblase halten wir allerdings für übertrieben. Wir erwarten eine moderate Korrektur, die nach langjährigem Aufschwung nun wieder den zyklischen Charakter der Assetklasse aufzeigt. Dabei sind wie so oft große Unterschiede zwischen den einzelnen Marktsegmenten zu beachten.

Zinsschock belastet Wohnungsmarkt

Die Hypothekenzinsen haben sich nach jahrzehntelang andauerndem Abwärtstrend in kurzer Zeit mehr als verdreifacht. Dies hat die Erschwinglichkeit von Wohnimmobilien weiter verschlechtert, was auch der kräftige Rückgang im Neugeschäft bei der Baufinanzierung widerspiegelt.

Trotz des nach wie vor hohen Wohnbedarfs in Deutschland – der durch die ukrainischen Flüchtlinge noch zugenommen hat – senkt dies die Nachfrage nach selbstgenutztem Wohneigentum. Diese wird sich teilweise auf den Mietwohnungsmarkt verlagern und dort den Aufwärtsdruck auf die Mieten erhöhen.

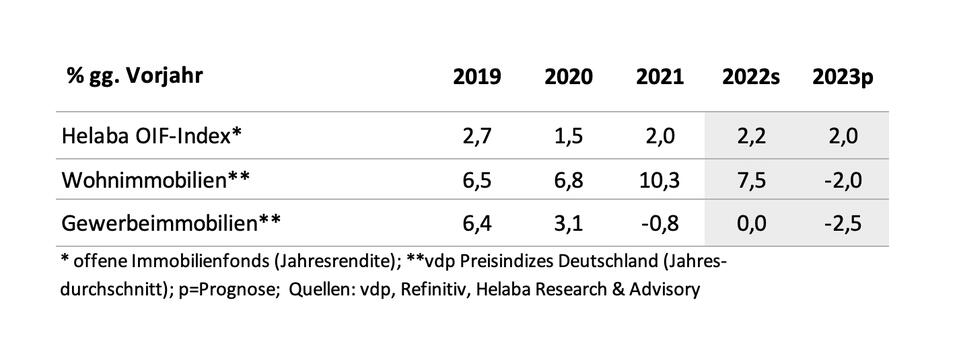

Die Zeiten hoher Preisanstiege am Wohnungsmarkt gehören der Vergangenheit an. Lag das Plus nach Angaben des Pfandbriefverbands im dritten Quartal noch bei 6 % gegenüber dem Vorjahr, sind im Verlauf von 2023 negative Raten wahrscheinlich. Da aber nicht nur die Nachfrage, sondern gleichzeitig das Angebot zurückgeht, dürften die negativen Auswirkungen auf die Preise überschaubar bleiben.

Wichtige Indikatoren wie Baugenehmigungen und Aufträge zeigen klar nach unten. Auch die kräftigen Baupreissteigerungen und Materialengpässe sowie der ausgeprägte Fachkräftemangel bremsen die Bautätigkeit. Zahlreiche geplante Maßnahmen (wie mehr serielles Bauen, schnellere Genehmigungen) gehen grund-sätzlich in die richtige Richtung, sind aber kurzfristig kaum umsetzbar.

Damit bleibt das Ziel der Bundesregierung von jährlich 400.000 neuen Wohnungen 2023 nicht erreichbar. Wir erwarten einen erneuten Rückgang der Fertigstellungen auf 270.000 Einheiten.

„Wir halten an dem Ziel fest, das muss

ausdrücklich gesagt werden.“

Bundeskanzler Scholz bei der Vorstellung des Maßnahmenpakets

des Bündnisses für bezahlbaren Wohnraum

Gewerbeimmobilien: Büros stabiler als Einzelhandel

Die schwierigere wirtschaftliche Lage geht auch am gewerblichen Immobilienmarkt nicht spurlos vorbei. So dürften sich manche gewerblichen Projekte im veränderten Kapitalmarktumfeld nicht mehr rechnen und daher abgeblasen werden.

Bei Büroimmobilien zeigen sich die führenden deutschen Standorte noch überraschend robust. Nach den hohen Mietzuwächsen der Vor-Corona-Jahre von 5-6 % jährlich wurden zuletzt dank der robusten Bürobeschäftigung noch leichte Zuwächse verzeichnet. Für das nächste Jahr rechnen wir aber für die guten Lagen nur noch mit stabilen Büromieten.

Die Leerstände sind seit dem Tiefstand 2019 bereits um etwa 1 ½ Prozentpunkte gestiegen. Dazu dürfte das verstärkte Arbeiten im Homeoffice beigetragen haben, das etliche Unternehmen zur effizienteren Nutzung von Büroflächen veranlasst.

Dieser Prozess dürfte sich – wenn auch sehr allmählich – fortsetzen. Gleichzeitig wirken die recht hohen Fertigstellungen des Jahres 2022 nach. Da diese zusätzlichen Flächen nicht vollständig absorbiert werden, erwarten wir für das neue Jahr einen weiteren leichten Anstieg der Büroleerstände in den deutschen Top-Standorten.

Während wir für deutsche Büroimmobilien guter Qualität und Lage für 2023 von weitgehend unveränderten Kapitalwerten ausgehen, dürften sich Einzelhandelsimmobilien weiterhin schwächer entwickeln. Sie leiden schon seit Jahren unter der starken Konkurrenz des Onlinehandels.

Hinzu kommt nun der enorme Kaufkraftentzug bei den Konsumenten durch die hohe Inflation, der die Perspektiven für die Branche trübt. Beides wird 2023 den Druck auf Kapitalwerte und Mieten in diesem Immobiliensegment aufrechterhalten.

Offene Immoblienfonds: Etwas geringere Performance

Die Renditen offener Immobilienpublikumsfonds in Deutschland hatten gerade die Corona-bedingte Delle überwunden und seit Frühjahr wieder die 2 %-Marke überschritten. Die durchschnittliche Performance, gemessen am „Helaba OIF-Index“, erreichte zuletzt 2,3 %. Angesichts der schwierigeren wirtschaftlichen Lage in den wichtigsten Investmentländern dieser Fonds und der Belastung durch höhere Zinsen dürften die Renditen im kommenden Jahr etwas niedriger ausfallen.

Wir rechnen allerdings nicht mit einer kräftigen Abschwächung wie während der Corona-Pandemie, sondern mit einer langsamen Bewegung in Richtung 2 % bis Ende 2023. Denn Immobilienmärkte reagieren üblicherweise mit zeitlicher Verzögerung auf die konjunkturelle Situation.

So spiegeln die jüngsten Performancedaten aus dem wichtigen Auslandsmarkt Frankreich – mit einem Anteil von rund einem Zehntel an den Portfolien offener Fonds (Deutschland: 36 %) – den Abschwung noch nicht wider.

In den traditionell volatileren Märkten Großbritannien und USA (mit ebenfalls je 10 % Anteil) sind die Gesamtrenditen gewerblicher Immobilien bereits von hohen Niveaus deutlich gesunken bzw. sogar etwas zurückgegangen. Auch die besondere Bewertung der Immobilienobjekte in den offenen Immobilienfonds durch Sachverständige führt zu einer verzögerten Reaktion gegenüber börsennotierten Kapitalanlagen.

Die Attraktivität der offenen Immobilienfonds für Anleger wird nicht nur von deren Performance, sondern auch von der Rendite der Anlagealternativen bestimmt. Auf dem aktuellen Renditeniveau 10-jähriger Bundesanleihen besteht keine Risikoprämie mehr gegenüber der Rendite offener Immobilienfonds.

Dies führt dazu, dass die Nettomittelzuflüsse in die Fondskategorie zurückgehen – was sich bereits in den letzten Monaten abzeichnete. Sie dürften im Gesamtjahr 2022 noch schätzungsweise rund 5 Mrd. Euro erreichen, dieses Aufkommen im neuen Jahr jedoch deutlich verfehlen.

Disclaimer

Die Publikation ist mit größter Sorgfalt bearbeitet worden. Sie enthält jedoch lediglich unverbindliche Analysen und Prognosen zu den gegenwärtigen und zukünftigen Marktverhältnissen. Die Angaben beruhen auf Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit oder Aktualität wir aber keine Gewähr übernehmen können. Sämtliche in dieser Publikation getroffenen Angaben dienen der Information. Sie dürfen nicht als Angebot oder Empfehlung für Anlageentscheidungen verstanden werden.

Diese Seiten zum Download

- 21.11.2022Märkte und Trends 2023 Gesamtdokument

Märkte und Trends 2023 Gesamtdokument

gesamtdokument_mt2023.pdf

Video: Immobilien und Covered Bonds 2023

Covered Bonds 2023: Weiterhin sehr gefragt

Covered Bonds 2023: Weiterhin sehr gefragtCovered Bonds 2023: Weiterhin sehr gefragt

Steigende Zinsen und die Suche nach Qualitäts-Assets verleihen Covered Bonds auch 2023 Rückenwind. Sie bleiben das von Banken bevorzugte Refinanzierungsinstrument. Geldpolitik 2023: Straffungen weitgehend abgeschlossen

Geldpolitik 2023: Straffungen weitgehend abgeschlossenGeldpolitik 2023: Straffungen weitgehend abgeschlossen

EZB und Fed werden vermutlich im ersten Quartal 2023 ihren Zinserhöhungskurs beenden. Der Kampf gegen Inflation dürfte dann bereits erhebliche konjunkturelle Bremsspuren zeigen. Staatsanleihen 2023: Neues Chance-Risiko-Profil durch Zinsanstieg

Staatsanleihen 2023: Neues Chance-Risiko-Profil durch ZinsanstiegStaatsanleihen 2023: Neues Chance-Risiko-Profil durch Zinsanstieg

Der einst so dominanten, dann lange verschmähten Assetklasse wurde durch den Renditeanstieg neues Leben eingehaucht. Für 2023 ergeben sich Chancen, aber auch ein paar Risiken.

Themen im Jahresausblick 2023

Assetklassen 2023

Assetklassen 2023Assetklassen 2023

Analysen und Prognosen für die wichtigsten Vermögensklassen im Basissszenario. Länder und Regionen 2023

Länder und Regionen 2023Länder und Regionen 2023

Analysen und Prognosen für 14 Länder im Basisszenario Prognosetabellen und Energieindikatoren

Prognosetabellen und EnergieindikatorenPrognosetabellen und Energieindikatoren

Konjunkturprognosen und Energieindikatoren für eine Vielzahl von Länder sowie Kapitalmarktprognosen im Basisszenario. Research auf einen Blick

Research auf einen BlickResearch auf einen Blick

Bleiben Sie top informiert: Volkswirtschaftliche Analysen und Prognosen