Der Pfandbrief - beliebt wie immer

Gastbeitrag von Hans-Dieter Kemler in der Börsen-Zeitung vom 11. Juli 2020

(bearbeitete Fassung)

Zentralbanken als dominante Nachfrager

In letzter Zeit hat man Investoren so einiges zugemutet: Zur Unterstützung der Realwirtschaft fragen die Zentralbanken seit Jahren nicht nur Unternehmens- und Staatsanleihen, sondern auch neu aufgelegte Pfandbriefe und Covered Bonds stark nach. Da die Papiere anschließend meist bis zur Endfälligkeit in den Bilanzen der Notenbanken liegen, hat sich das Angebot auch am Sekundärmarkt deutlich verknappt. Mittlerweile bieten viele Pfandbriefbanken ihre Anleihen schon gar nicht mehr öffentlich an.

Investoren kommen kaum zum Zug

Zwischen dem 4. März und dem 7. Juni wurde kein einziger Pfandbrief platziert. Auch für den Rest des Jahres erwarten die wenigsten Analysten eine Belebung des Primärmarktes. Dies ist sicher für viele Investoren keine einfache Situation, bietet der Pfandbrief bei vergleichbarer Bonität doch in der Regel einen kleinen Renditeaufschlag gegenüber Bundesanleihen. Ich kann den Unmut daher verstehen. Aber: Für diese Entwicklung gibt es gute Gründe, die letztlich auch dem Pfandbriefmarkt und den Investoren zugutekommen.

Spread-Ausweitung durch Coronakrise

Die Coronakrise ließ ab Ende Februar auch die Risikoprämien im Pfandbriefsegment steigen, wenn auch deutlich weniger ausgeprägt als bei anderen Covered Bonds oder Assetklassen. Lagen die Emissionsspreads Anfang Februar noch im niedrigen einstelligen Bereich, musste die Commerzbank für den vorerst letzten öffentlich angebotenen Pfandbrief bei einer Laufzeit von zehn Jahren im März bereits 8 Basispunkte bezahlen. Um die Kapitalmärkte zu stützen, stockte die Europäische Zentralbank (EZB) am 12. März ihr Ankaufpaket um 120 Mrd. Euro auf und startete eine Woche später das Pandemie-Kaufprogramm im Volumen von 750 Mrd. Euro. Die erhoffte Wirkung ließ jedoch auf sich warten. Am stark ausgedünnten Sekundärmarkt erreichten die Spreads der im Iboxx Germany Covered zusammengefassten Titel mit ca. 18 Basispunkten erst Mitte April ihren Höhepunkt. Ein zehnjähriger Pfandbrief hätte zu diesem Zeitpunkt wahrscheinlich nicht unter 20 Basispunkten refinanziert werden können. Die Aufschläge verringerten sich anschließend, wenn auch langsamer, als sie gestiegen waren, und konnten sich bis Mitte Juni immerhin wieder halbieren.

EZB als Stütze in volatilen Marktphasen

So ist es verständlich, dass die seit 16. März zum Einlagensatz von - 0,5 % angebotenen kurzfristigen „Brücken“-Langfristrefinanzierungsoperationen (LTROs) der EZB gerade auch bei Pfandbriefemittenten großen Anklang fanden. Die Folge: Bis Mitte Juni wurden zwar viele Pfandbriefe im Umfang von rund 29 Mrd. Euro aufgelegt, aber nicht öffentlich syndiziert, sondern mutmaßlich bei der EZB als Sicherheiten für LTROs eingereicht. Diese Transaktionen sind nicht unüblich, in großem Ausmaß waren sie jedoch bislang nur während der Finanzkrise zu beobachten.

„In letzter Zeit hat man Investoren so einiges zugemutet: Zur Unterstützung der Realwirtschaft fragen die Zentralbanken seit Jahren nicht nur Unternehmens- und Staatsanleihen, sondern auch neu aufgelegte Pfandbriefe und Covered Bonds stark nach.“

Hans-Dieter Kemler,

Vorstandsmitglied der Helaba

Für die Emittenten ist dieses Instrument nicht nur wirtschaftlich interessant. Es bietet in volatilen Marktphasen auch eine hohe Platzierungssicherheit und verschafft den Häusern Zeit und Flexibilität.

Entsprechend wurden zwar Pfandbriefe im Euro-Benchmarkformat in der ersten Jahreshälfte (bis 24. Juni) in Höhe von 32 Mrd. Euro emittiert, der Pfandbriefabsatz am Kapitalmarkt schnurrte jedoch auf rund 12 Mrd. Euro zusammen.

Emittenten nutzen attraktive Angebote der EZB

Anschließend bot die Refinanzierung über den gezielten Langfristtender (TLTRO III) am 24. Juni die Möglichkeit, die fälligen Brücken-LTROs zu ersetzen und die Refinanzierung zu äußerst attraktiven Konditionen für einen Zeitraum von bis zu drei Jahren ebenfalls über die EZB darzustellen. De facto kommen Banken im ersten Jahr beziehungsweise in den zwei weiteren Jahren in den Genuss, Zinsen von 0,1 % beziehungsweise 0,5 % auf ihre Geldleihe zu erzielen, wenn sie das Volumen ihrer Kreditvergabe für einen 13-Monats-Zeitraum aufrechterhalten und die vorgegebenen Kreditvolumina erreichen.

Angesichts dieses attraktiven Angebots konnte die massive Inanspruchnahme des zielgerichteten Tenders wohl kaum jemanden überraschen: Insgesamt 742 Banken fragten ein Volumen in Höhe von 1,3 Bill. Euro nach. Eine Kapitalmarktfinanzierung über einen Pfandbrief tut sich im in diesem Wettbewerbsumfeld mit dem Term-Funding über den TLTRO-III-Zinssatz da natürlich schwer.

Helaba Kundenstruktur erfährt besondere Förderung

Vielleicht wundern sich Beobachter jetzt, dass im Juni dennoch einige Häuser wieder am Primärmarkt auftraten. Dass die Helaba nicht zu dieser Gruppe gehört, liegt an der besonderen Kunden- und Laufzeitenstruktur unseres Aktiv-Portfolios. Unser Geschäftsschwerpunkt liegt bekanntlich im Kreditgeschäft mit Unternehmen und Gewerbeimmobilienkunden. Gerade diese Darlehen sollen nach dem Willen der EZB durch die Refinanzierung über TLTRO-III-Ziehungen besonders gefördert werden. Gleichzeitig ist die Duration unserer Aktivseite von mittlerer Laufzeit, so dass die Nutzung des Langfristtenders das Fälligkeitsprofil nicht belastet.

Emittenten, deren Kreditgeschäft auf die Wohnimmobilienfinanzierung ausgerichtet ist, können ihre Pfandbriefe dagegen zwar ebenfalls einreichen; die Höhe der möglichen TLTRO-III-Ziehung ist in diesen Fällen jedoch geringer, und die Refinanzierungsvorteile fallen weniger signifikant aus, insbesondere bei Einrechnung des Prolongationsrisikos. Pfandbriefemissionen am Kapitalmarkt können daher in Einzelfällen durchaus einen Mehrwert bringen, besonders dann, wenn dadurch die Refinanzierungsbasis weiter diversifiziert wird.

Pfandbrief wichtig bei Refinanzierung

Bei all den Erklärungen soll eines jedoch nicht zu kurz kommen: Auch wenn er derzeit nicht mehr so häufig öffentlich platziert wird, ist und bleibt der Pfandbrief für uns ein wichtiges Finanzierungsinstrument. Seine Akzeptanz als Sicherheit durch die Notenbank unterstreicht einmal mehr sein hohes Qualitäts- und Bonitätsniveau.

Dass wir aber bei unserer Refinanzierungsstrategie so stark auf Kosten und Profitabilität achten, ist letztendlich auch im Interesse der Investoren. Eine gesunde Innenfinanzierungskraft stellt sicher, dass wir auch in Zukunft ein stabiler Partner sein können. Zudem ist sie die Basis für Neugeschäft, das für Refinanzierungsbedarf sorgt und auch künftig Anlagemöglichkeiten eröffnet. Dafür müssen wir allerdings schon heute die Grundlage schaffen, indem wir unsere langfristigen Geschäftsbeziehungen mit Hilfe wettbewerbsfähiger Konditionen sichern und ausbauen. Die Notenbank liefert uns hierfür ein geeignetes Instrument, das wir gerne nutzen – gerade auch im Investoreninteresse!

„Eine gesunde Innenfinanzierungskraft stellt sicher, dass wir auch in Zukunft ein stabiler Partner sein können.“

Hans-Dieter Kemler,

Vorstandsmitglied der Helaba

Vita

Seit Mai 2017 ist Hans-Dieter Kemler Mitglied des Vorstands der Helaba. Er ist verantwortlich für Corporate Banking, Capital Markets, Treasury, Vertriebssteuerung Corporates & Markets sowie die Helaba Invest.

Emissionen-Suche

Für institutionelle Anleger: Suche nach Öffentlichen Pfandbriefen, Hypothekenpfandbriefen, ungedeckten Inhaberschuldverschreibungen und Debt Issuance Programmen der Helaba.

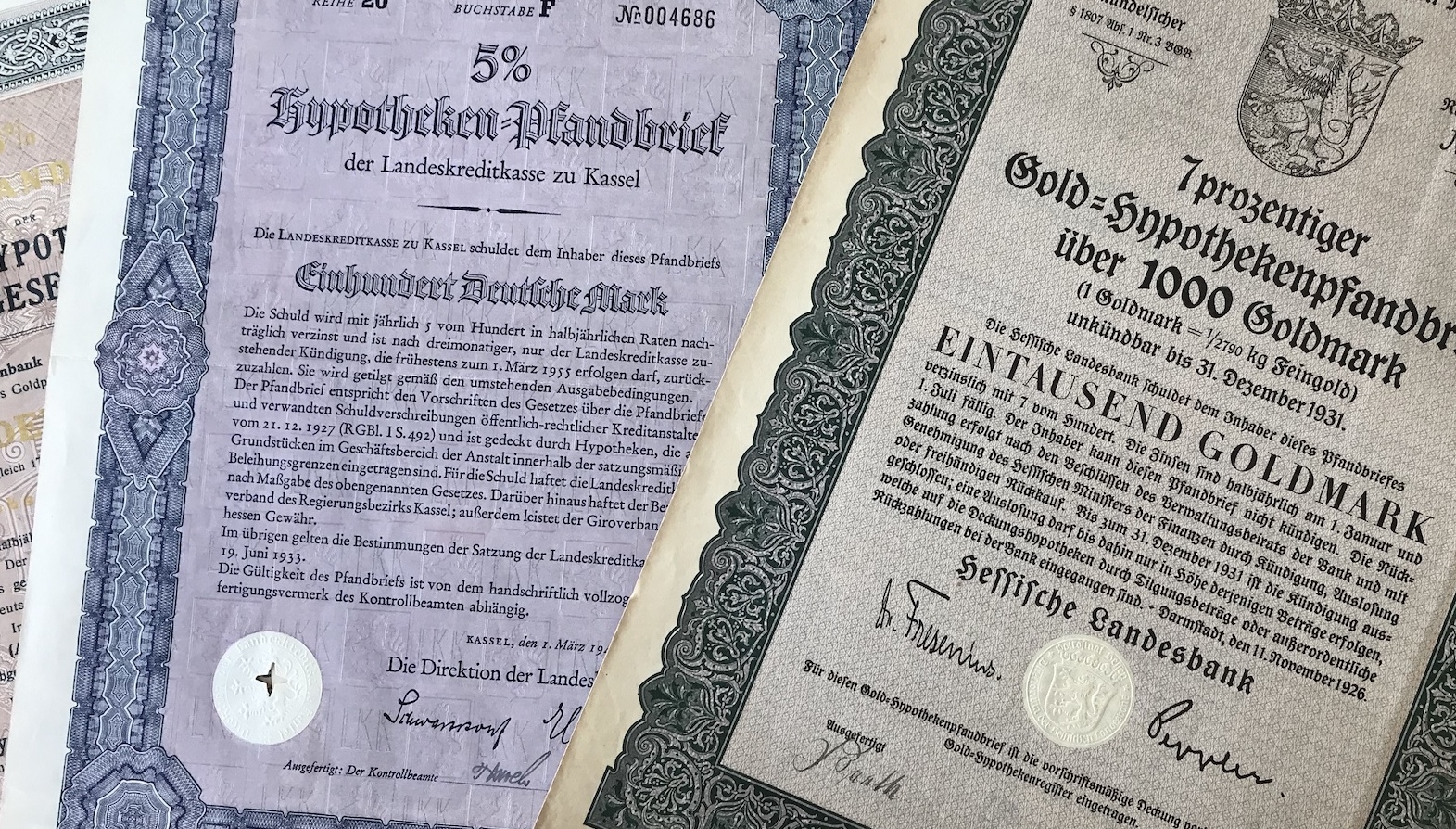

Meilensteine der Pfandbriefgeschichte

1769 - Erlass Friedrich des Großen

1858 - Allgem. Dt. Credit-Anstalt

1862 - Hypothekenbank Frankfurt

1900 - Hypothekenbankgesetz

1902 - Erste gemeinsame Interessenvertretung der Hypothekenbanken

1927 - Öffentliches Pfandbriefgesetz

1974 - Realkreditreform: Kommunalkreditgeschäft wird zum "zweiten Hauptgeschäft"

1990 - Novelle Hypothekenbankgesetz Kommunalobligationen => öffentliche Pfandbriefe

1995 - Einführung Jumbo-Pfandbrief

2005 - Pfandbriefgesetz

2010 - Basel III: Pfandbrief wird systematisch privilegiert

2014 - Erster Grüner Pfandbrief

2018 - EU-Kommission stellt Aktionsplan zur Förderung Nachhaltiger Investitionen vor

2019 - EU verabschiedet Gesetzespaket zur Harmonisierung

Weitere Storys

Keine Einträge vorhanden